16 апреля 2021

Цифровые экосистемы финтех-индустрии: стимулирование роста и прибыли

Традиционная интегрированная модель корпоративного банкинга распадается. На его месте появляется разнообразная экосистема цифрового банкинга, состоящая из банковских и небанковских игроков. Как сегодня действующие игроки адаптируются к новым потребностями рынка?

Цифровая экосистема – один из последних бизнес-трендов, которому начинают следовать все больше банков и компаний финансовой индустрии. Создание цифровой экосистемы – это создание продуктовой платформы, определяемой основными компонентами, созданными владельцем платформы, и дополняемые приложениями независимых поставщиков дополнительных услуг на периферии, выходящих за рамки финансового сектора и поставляющих услуги и сервисы для клиентов в самых разных областях.

Принцип маркетплейсов и суперприложений – выгодно всем

Технологическое решение построено на принципе «win-win», согласно которому и собственник платформы и поставщики услуг, и клиент-потребитель и продуктов приобретают ряд преимуществ. Удовлетворение потребностей всех сторон – это главный столп экосистемы.

В Яндексе потребитель удовлетворяет все свои потребности от заказа такси до доставки продуктов; магазины, предоставляющие услугу, получают прибыль, а Яндекс зарабатывает комиссию, предоставляя площадку для взаимодействия бизнесов и клиентов.

Помимо прочего экосистема так же включает в себя функцию «суперприложение», которая становится все более популярна в использовании. Сразу множество сервисов сконцентрированы в одном приложении, из которого не надо переключаться, чтобы оформить ту или иную заявку на услугу. Принцип «одного окна» значительно повышает уровень сервиса и привлекает лояльную аудиторию.

Популярность технологии цифровой экосистемы стремительно растет. Согласно данным исследования J’son & Partners Consulting рынок экосистемных подписок в России за последние три года вырос более чем в 7 раз – с 1,6 млн рублей в 2018 году до 12,3 млн рублей в 2020 году; при такой динамике финансовый показатель в 2024 году может достигнуть почти 40 млн рублей.

Создание ценности

«Сбербанк» занимает лидирующие позиции среди конкурирующих с ним экосистем. С помощью Fintech API собственной разработки он объединил банковские и небанковские сервисы на единой платформе, реализуя при этом бесшовную связь с продуктами партнеров и моментальный обмен платежной информацией. Вся технология существует под названием SberBusiness ID и включает в себя самые разные функции – от подписания согласия на передачу данных до методов работы с международными платежами, и корпоративных подписок на различные сервисы.

С помощью технологического решения все клиенты «Сбербанка» имеют гарантию безопасности своих данных, а также доступ к скоростным и комфортным способам работы с информацией. Однажды подключившись к банку и проведя все необходимые настройки, компании-клиенты Сбера имеют возможность пересылать в банк, например зарплатные реестры и другую конфиденциальную информацию, не усложняя процесс работой с экспортом и импортом документации через банк-клиент.

Схема работы данной технологии позволяет оптимизировать ресурсы и значительно сокращать временные ресурсы, от дней до часов.

Стимулирование роста

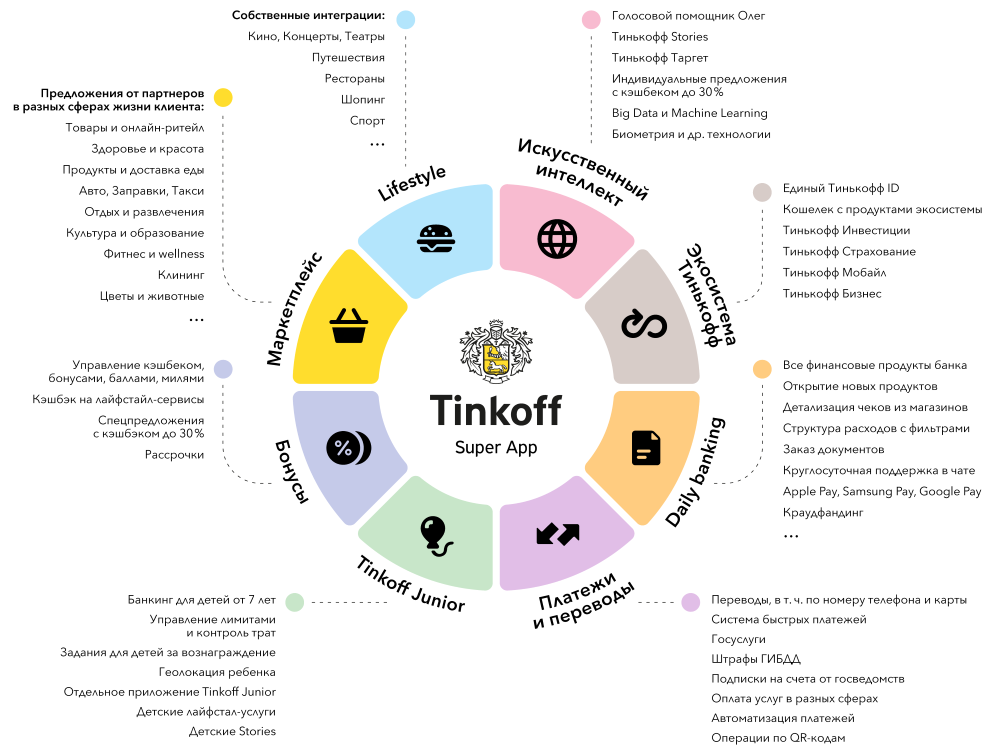

«Тинькофф» одним из первых запустил в России «суперприложение» (Super App) для повышения комфорта и выполнения большинства задач клиента в сферах финансов и досуга. По прогнозам банка уже к 2023 году клиентcкая база экосистемы составит более 20 млн человек.

Источник – Tinkoff

Самый важный элемент суперприложения от «Тинькофф» – это собственный маркетплейс. Внутри будет собран «магазин» множества мини-программ, через которые партнеры извне будут присоединяться к маркету по технологии «App-in-App», чтобы после встроить свой продукт прямо в приложение. В одной программе будут собраны все аспекты жизни рядового пользователя, которые так или иначе связаны с финансами и потребительскими сервисами.

В основе приложения также заложен принцип «win-win»: так банк не покупает разные бизнесы для расширения клиентских сервисов, а привлекает партнеров на взаимовыгодных условиях.

Рост прибыли

МТС один из первых влился в технологию экосистем, подключив финтех и медиасервисы, что, несмотря на кризис, вызванный пандемией, принесло компании увеличение прибыли. Во втором квартале 2020 года число пользователей платного телевидения выросло на 6,8%. Популярность возросла и у таких сервисов как выдача кредитов среди пользователей «МТС банк» и «МТС кэшбек». Компания получает наибольшую прибыль именно от пользователей расширенных пакетов услуг, которые подключаются к сервисам экосистемы.

Подключение продуктов к экосистеме компенсировало общее снижение абонентской базы компании, удерживая позитивную динамику роста выручки: абоненты, пользующиеся комплексным пакетом продуктов, приносят компании кратно больше. Помимо прочего, экосистемный подход повышает лояльность клиентов.

Беспроигрышное партнерство

Принцип «win-win», лежащий в основе концепции экосистемы, приносит огромное количество преимуществ всем сторонам партнерства. Чтобы конкурировать и выжить в условиях быстро меняющихся предпочтений клиентов и новых конкурентных угроз со стороны финтех и крупных технологических компаний, банки могут использовать бизнес-модели экосистемы для стимулирования роста и создания ценности. В результате использования этой бизнес-концепции банки сокращают расходы на разработку собственных сервисов, объединяясь с партнерами в выгодный симбиоз.

В успешных технологических экосистемах легко подключиться к базовому решению или построить на нем базовое решение, чтобы расширить систему использования и разрешить новые и даже непредвиденные конечные применения, без высоких затрат на собственные разработки. Кроме этого, подключенные бизнесы выигрывают на сокращении ресурсов для создания собственных каналов сбыта.

Продукт основной компании/банка имеет важную, но ограниченную ценность при использовании его сервисов отдельно, но существенно возрастает в цене при использовании с дополнительными приложениями. Подтверждение тому – пример МТС.

Клиент получает предложение повышенной для него ценности, экономит время на оформление множества услуг и имеет повышает безопасность, гарантируемую цифровой платформой головной компании, в том числе сокращая свой электронный след.

Экосистемные партнерства делают банки более актуальными для клиентов сегодня и могут иметь решающее значение для прибыльности банков в будущем.

Хотите узнать больше о применении цифровых технологий в банковском и финансовом секторе? Запросите доступ к видео мероприятию.

Больше информации - на официальной странице онлайн события: https://smartgopro.com/finbank/

Узнать больше о мероприятиях и услугах компании можно по телефону +7 (495) 128 37 03 или электронной почте info@smartgopro.ru.

Авторы блога SmartGoPro – Елена Попова, ресечер-аналитиков проектов, и Анастасия Баранова.